«Aktien von klein- und mittelkapitalisierten Unternehmen bieten 2025 Chancen.»

Daniel Lüchinger, Chief Investment Officer, erklärt im Interview mit Gabriela Conrad-Alig, Head Investment Communications, welche Chancen sich im aktuellen Umfeld ergeben und wie sich die GKB anlageseitig positioniert für die kommenden Monate.

Auf einen Blick

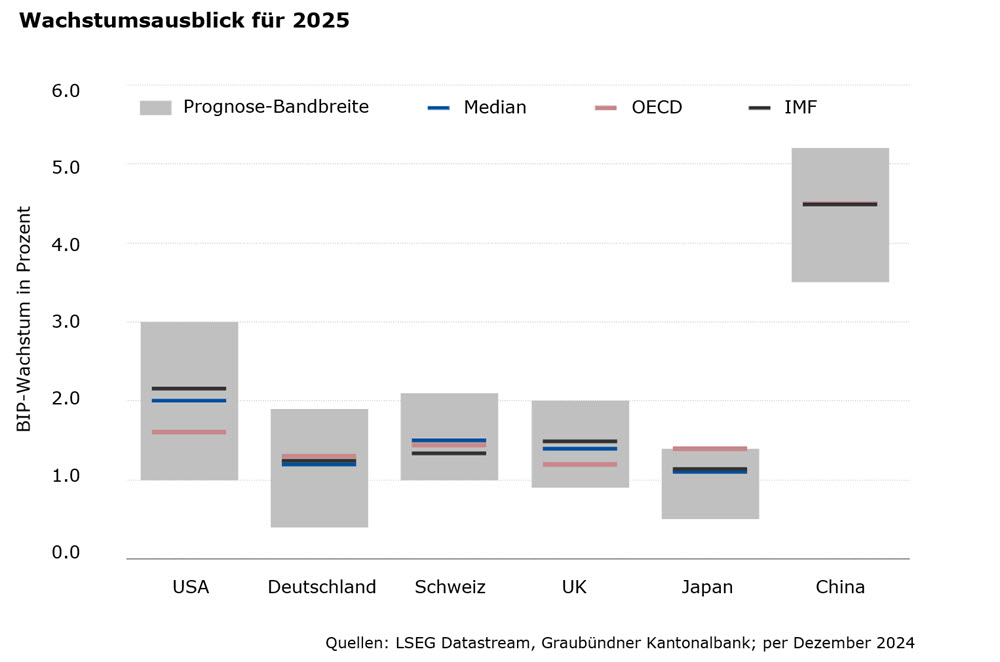

Die globale Wirtschaft zeigt sich robust, mit einer Normalisierung der Inflation in den meisten Ländern und der Wahrscheinlichkeit für weitere Leitzinssenkungen. Mit Blick aufs 2025 fallen die regionalen Unterschiede auf: Während wir in den USA ein starkes Wachstum erwarten, bleibt die Eurozone aufgrund struktureller Probleme schwach – insbesondere in Deutschland. Die Schweizer Wirtschaft ist stabil. In China bremst eine schwache Binnennachfrage das Wachstum und trotz kurzfristiger Stabilisierungsmassnahmen bleiben langfristige strukturelle Probleme bestehen. Die Wahrscheinlichkeit für eine globale Rezession in 2025 stufen wir als sehr tief ein – eine starke Beschleunigung des globalen Wachstums scheint jedoch ebenfalls wenig wahrscheinlich.

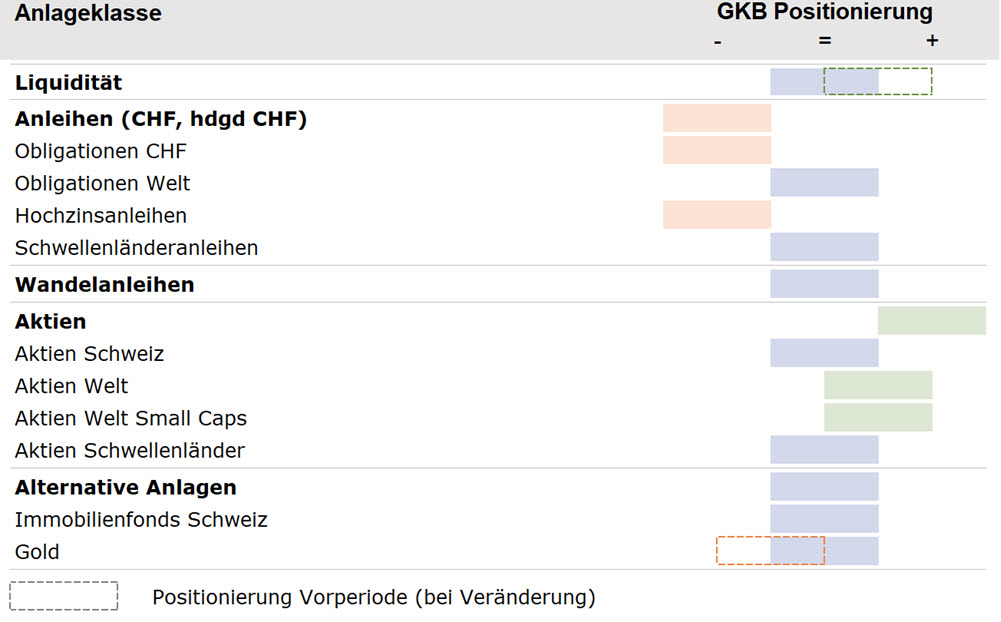

Wir bleiben bei Aktien übergewichtet. Innerhalb der Aktienquote halten wir ein Übergewicht an globalen Small Caps. Obligationen sind weiterhin untergewichtet. Bei den Alternativen Anlagen sind Immobilien Schweiz neutral gewichtet. Die Goldquote erhöhen wir auf neutral. Geopolitische Risken und Unsicherheiten mit Blick auf Inflation und Schulden in den USA aufgrund der Trump-Politik werden den Goldpreis unterstützen.

Aktuelle Lage

Die globale Konjunktur erweist sich als robust und die Inflation hat sich in den meisten Volkswirtschaften normalisiert. Der Weg für weitere Leitzinssenkungen ist damit vorgespurt. Mit Blick aufs 2025 fallen die regionalen Unterschiede auf: Während wir für die USA nach wie vor ein starkes Wachstum erwarten, zeigt sich die Konjunktur in der Eurozone verhalten. Strukturelle Faktoren verhindern in der Eurozone derzeit ein stärkeres Wachstum. Die Wahrscheinlichkeit für eine globale Rezession 2025 stufen wir als sehr tief ein. Hierfür wäre ein externer Schock nötig. Eine starke Beschleunigung des globalen Wachstums scheint ebenfalls wenig wahrscheinlich. Geopolitische Entwicklungen sowie politische Entwicklungen in den USA («Trump 2.0») stellen die Hauptrisiken fürs nächste Jahr dar. Insbesondere die US-Notenbank wird die Inflationsentwicklung in den USA genau beobachten und bei Bedarf entsprechend reagieren.

Die

US-Wirtschaft befindet sich unverändert in einer stabilen Verfassung. Der private Konsum treibt aktuell das Wirtschaftswachstum und sorgt für eine hohe Resilienz. Eine Rezession ist derzeit kein Thema. Die Wahl von Donald Trump führte zu kurzfristigen Unsicherheiten, insgesamt dürfte die US-Wirtschaft jedoch von einem leichten Wachstumsschub profitieren. Die politischen Massnahmen könnten leicht inflationär wirken. Die US-Notenbank wird die Entwicklungen genau beobachten und weiterhin vorsichtig agieren. Politische Risiken haben keinen Einfluss auf die Geldpolitik.

In der

Eurozone bleibt die wirtschaftliche Entwicklung schwach. Die Unterschiede innerhalb der Eurozone waren zuletzt gross. Deutschland bleibt in der Stagnation gefangen. Strukturelle Probleme verhindern ein stärkeres Wachstum. Die Inflation befindet sich im Zielbereich der Europäischen Zentralbank (EZB). Dementsprechend wird sich der Fokus der EZB von der Inflation hin zum Wachstum verschieben, was weitere Leitzinssenkungen im kommenden Jahr wahrscheinlicher macht.

Die

Schweizer Wirtschaft zeigt sich robust, wenngleich das Wachstum jüngst leicht nachgelassen hat. Die Inflation befindet sich unverändert auf einem tiefen Niveau. Der Inflationsdruck bleibt abwärtsgerichtet. Der starke Schweizer Franken stellt aktuell eine Herausforderung für die Wirtschaft dar. Insgesamt präsentiert sich die Lage besser als in der Eurozone.

Die

chinesische Wirtschaft ist im Jahr 2024 schwächer gewachsen als erwartet. Die schwache Binnennachfrage und der Immobiliensektor bremsen derzeit das Wirtschaftswachstum. Hinzu kommen Unsicherheiten durch drohende Handelskonflikte. Die chinesische Regierung hat auf die sich verschlechternde Lage reagiert und Massnahmen zur Stabilisierung der Wirtschaft ergriffen. Diese Massnahmen führen zu einer kurzfristigen Entspannung. Die zugrundeliegenden strukturellen Probleme wie Überkapazitäten in einzelnen Branchen, eine hohe Verschuldung und ein schrumpfender Arbeitsmarkt sind nicht gelöst. Um das langfristige Wachstumspotenzial zu steigern, wären umfassende Reformen notwendig.

GKB Einschätzung

Obligationen: Die Schweizerische Nationalbank (SNB) dürfte den

Leitzins in den nächsten Quartalen weiter senken. Die Inflationsrate notiert aktuell auf tiefen 0.6 Prozent. Aufgrund des anhaltend starken Schweizer Frankens und dem erwarteten abnehmenden Druck von den Mieten, dürfte die Inflation tief bleiben. Die Kerninflation notiert auf zu hohem Niveau und sinkt nur langsam. Die grösste Kontribution stammt aus dem Dienstleistungssektor. Das abnehmende Lohnwachstum stimmt uns zuversichtlich, dass die Dienstleistungsinflation und damit auch die Kerninflation sinken werden.

Aufgrund des abnehmenden Inflationsdrucks dürfte die Europäische Zentralbank (EZB) die Leitzinsen graduell bis zum neutralen Zinssatz senken. Das Risiko steigender Langfrist-Zinsen (sog. «Bear Steepening») ist damit ebenfalls gesunken. Das Softlanding in den USA ist weiterhin das wahrscheinlichste Szenario.

Mittelfristig dürfte sich das US-Wachstum fortsetzen. Die Inflation notiert weiterhin auf zu hohem Niveau. Politische Unsicherheiten und höhere Wachstums- und Inflationserwartungen haben zu steigenden Treasury Renditen geführt. Die Fed wird den Leitzins aufgrund des aktuell restriktiven Niveaus dennoch weiter senken – höhere Inflationsraten dürften diesen Prozess jedoch verlangsamen und/oder den Zielwert erhöhen. Das Risikoszenario in Form eines «Bear Steepenings» hat mit den jüngsten Entwicklungen zugenommen. Die Kreditaufschläge von Unternehmensanleihen notierten aktuell sehr tief. Auch wenn die Aussichten positiv sind, ist bei diesem tiefen Niveau das Ertragspotenzial (Kredit) beschränkt. Wir bleiben bei Obligationen untergewichtet.

Aktien: Die Musik spielt in diesem Jahr an den

Aktienmärkten in den USA: Seit der Wahl von Donald Trump hat sich die relative Stärke der USA nochmals akzentuiert. Die Bedeutung von Makrodaten und Unternehmensgewinnen wird 2025 zunehmen. Die Kombination aus fundamentalem Umfeld und Markttechnik spricht weiterhin für eine leicht übergewichtete Aktienquote. Aus taktischer Sicht sehen wir aufgrund der attraktiven Bewertung weiterhin Aufholpotenzial bei den globalen Small Caps und halten daher an der Übergewichtung der Quote fest. Die Anlageopportunität im Gesundheitswesen (defensiver Baustein innerhalb Aktien Welt) wird beibehalten. Wir sehen insbesondere in der Medizintechnik- und Biotech-Branche gute Wachstumschancen.

Schweizer Immobilien: Die Anlageklasse profitiert weiter vom freundlichen Umfeld für Liegenschaften. Der SWIIT legte in den letzten 3 Monaten weitere 11 Prozent zu und notiert bei über 545 Punkten. Dies entspricht dem bisherigen Allzeithoch. Dieser starke Anstieg hat das Agio auf über 30 Prozent getrieben. Eine Zinssenkung im Dezember ist bereits eingepreist. Normalerweise legen die Immobilien gegen Ende des Jahres nochmals zu. Bei den aktuellen Ständen könnte es dieses Jahr verhaltener sein. Wir bleiben bei der neutralen Gewichtung von Schweizer Immobilien.

Gold: Der Goldpreis ist gut unterstützt und notiert bei 2'663 US-Dollar. Die Höchststände von fast 2'800 US-Dollar konnten nicht gehalten werden. Beim bisherigen Jahresverlauf ist dies aber nicht verwunderlich. Die (asiatischen) Zentralbanken haben eine Pause bei den Goldkäufen eingelegt. Im Gegensatz dazu haben Gold-ETFs weiterhin Zulauf. Die Wahl von Donald Trump als Präsident der USA haben die Einschätzungen zur wirtschaftlichen Entwicklung nicht vereinfacht. Dies dürfte ein Grund sein, dass die bisherigen Bestände mehr oder weniger gehalten werden, bis erkennbar ist, welche Auswirkungen die Politik von Trump haben wird. Die Zentralbanken könnten jederzeit am Markt als Käufer zurückkehren. Wir erhöhen die Goldquote auf eine neutrale Gewichtung.

Aktuelle Positionierung

Wir bleiben bei Aktien übergewichtet. Innerhalb der Aktienquote halten wir ein Übergewicht an «Small Caps Global». Obligationen sind weiterhin untergewichtet. Bei den Alternativen Anlagen sind Immobilien Schweiz neutral gewichtet. Die Goldquote erhöhen wir auf neutral.