«Die Opportunitätskosten für Gold sind stark angestiegen.»

Daniel Lüchinger, Chief Investment Officer, erklärt im Interview mit Daniel Daester, Senior Content & Communication Manager, was Obligationen aktuell attraktiv macht, in welchen Regionen die GKB Chancen für Aktien sieht und weshalb die Goldquote reduziert wird.

Auf einen Blick

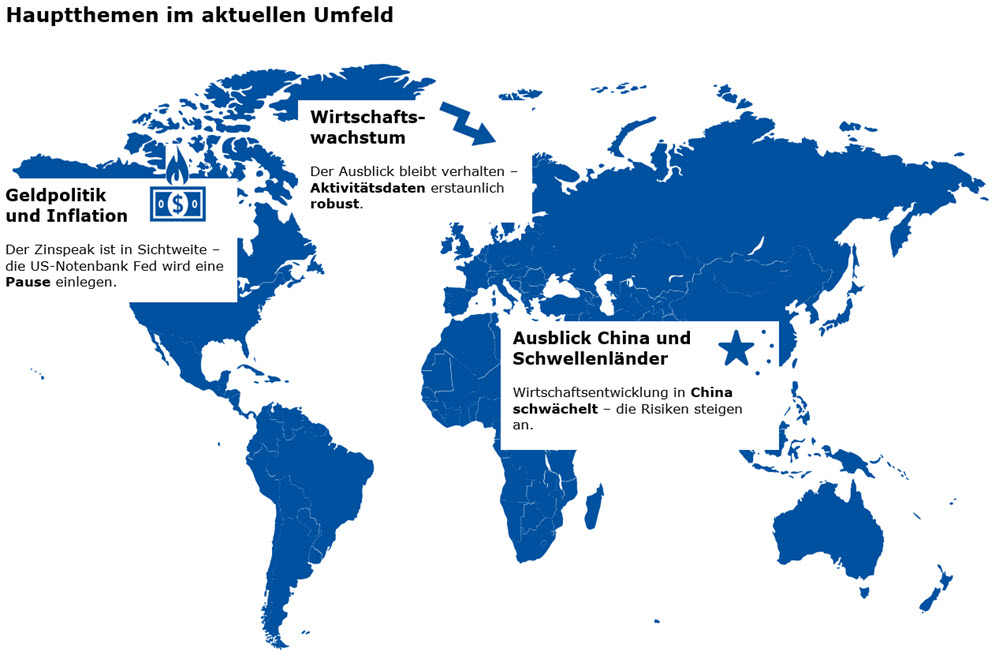

Die US-Wirtschaft präsentiert sich nach wie vor widerstandsfähig. Die Konjunkturdaten überraschen eher positiv – was wiederum zu Sorgen um weitere Zinserhöhungen führt. In Europa und China hat sich die Wirtschaft hingegen deutlich abgeschwächt. Global betrachtet bleiben die Konjunkturrisiken deshalb hoch. Der Kampf gegen die Inflation zieht sich in die Länge, die Notenbanken sehen sich zu weiteren Zinserhöhungen gezwungen. Die Kerninflation bleibt weiter erhöht, weshalb wir erst im kommenden Jahr Zinssenkungen erwarten.

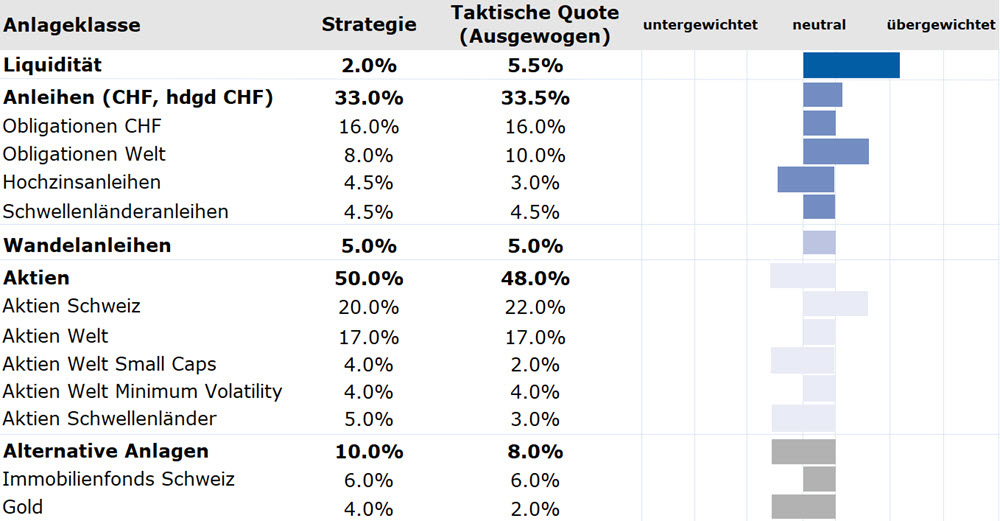

Im Rahmen unserer Anlagestrategie behalten wir die leicht defensive Positionierung bei. Obligationen bleiben übergewichtet, wobei globale Staatsanleihen übergewichtet und Hochzinsanleihen untergewichtet sind. Bei den Aktien reduzieren wir die Quote an Aktien Schwellenländern und erhöhen im Gegenzug die globale Aktienquote. Immobilien bleiben neutral gewichtet, während wir Gold neu untergewichten.

Aktuelle Lage

Nach wie vor deuten die Frühindikatoren der OECD auf eine Verlangsamung des Wachstums in den meisten grossen Volkswirtschaften hin. Dabei ist das

Tempo der Wirtschaftsverlangsamung heterogen.

In den

USA zeigt sich die Wirtschaft weiterhin robust, die Konjunkturdaten überraschten insgesamt positiv. Die Wahrscheinlichkeit einer «sanften Landung» der US-Wirtschaft – also einer Abschwächung der Wachstumsrate und Normalisierung der hohen Inflation, ohne Rezession – hat zugenommen. Auf der anderen Seite fiel der letzte Arbeitsmarktbericht durchwachsen aus. Die strengeren Kreditkonditionen und allgemein restriktiveren «Financial Conditions» werden ebenfalls ihre Spuren hinterlassen. Es ist jedoch nicht zu erwarten, dass die US-Wirtschaft in den kommenden anderthalb Jahren in eine starke Rezession abgleitet. Unser Basisszenario ist ein sehr langsames Wachstum (unterhalb des Trends) mit leicht steigender Arbeitslosigkeit. Das Hauptrisiko hierbei bleibt die hartnäckig hohe Inflation. Denn weitere kräftige Zinserhöhungen könnten für die Finanzmärkte erneute Stresssituationen hervorrufen, die Wirtschaft belasten und damit doch eine Rezession nach sich ziehen.

Demgegenüber hat die Konjunktur in

Europa bereits deutlich an Schwung verloren. Die Vorlaufindikatoren liegen mittlerweile deutlich unter dem langfristigen Durchschnitt. Die monetären Rahmenbedingungen signalisieren ebenfalls einen deutlichen wirtschaftlichen Abschwung. Nicht nur die Industrie, sondern auch der Dienstleistungssektor weisen mittlerweile eine Abschwächung auf. Nach wie vor durchlaufen die Mitgliedstaaten in der Eurozone äusserst unterschiedliche Konjunkturzyklen: In der Peripherie profitieren die beliebten Tourismusgebiete von der regen globalen Reisetätigkeit. In Frankreich und Deutschland hat sich die Geschäftslage der Unternehmen derweil markant eingetrübt. Dies ist umso gravierender, da Deutschland für rund 30 Prozent der Wirtschaftsleistung innerhalb der Eurozone verantwortlich ist.

Auch in

China hat die Wirtschaft unerwartet stark an Dynamik verloren. Die offiziellen BIP-Daten spiegeln das Ausmass der jüngsten Konjunkturschwäche dabei nur unvollständig wider, stehen aber im Einklang mit einem deutlichen Rückgang des Trendwachstums. Die Hauptursache ist nicht die Pandemie, sondern ein Strukturwandel im Immobiliensektor. Die Sorgen um die grossen Immobilienentwickler haben nach einer Verschnaufpause wieder deutlich zugenommen. Die chinesische Regierung hat bis anhin nur zögerlich auf die Immobilienkrise reagiert, was die Risiken für die Konjunktur erhöht. Von einer Ausbreitung der Probleme auf andere Wirtschaftsbereiche gehen wir nicht aus.

Die Wachstumsschätzungen für 2023 variieren in der Summe stark. Im Median wird in der Eurozone mit einem negativen Wachstum fürs Gesamtjahr gerechnet. Der Median in UK ist leicht angestiegen. Die Wachstumsprognosen für China sind mit gut fünf Prozent fürs laufende Jahr weiterhin deutlich höher als das Wachstum in den Industriestaaten.

GKB Einschätzung

Die Entwicklung an den

Obligationenmärkten wurde in den vergangenen Monaten stark durch Inflation und Geldpolitik getrieben. Wir gehen davon aus, dass die konjunkturellen Faktoren wieder in den Mittelpunkt rücken werden, sobald die Zinserhöhungen abgeschlossen sind. Die US-Notenbank Fed ist im Leitzinserhöhungszyklus weit fortgeschritten und befindet sich damit im restriktiven Bereich, in welchem das Wirtschaftswachstum gebremst wird. Wir erachten das Potenzial für weiter steigende langfristige Zinsen als gering. Die US-Inflationsraten sind rückläufig und das Wachstum zeigt sich robust. Zinssenkungen sind frühestens im ersten Quartal 2024 zu erwarten. In der Eurozone kommt die Kernteuerung nur sehr langsam zurück und gleichzeitig verlangsamt sich das Wirtschaftswachstum. Die europäische Zentralbank muss an der restriktiven Geldpolitik festhalten und die hohen Inflationsraten entschlossen bekämpfen.

Die Kreditaufschläge von Unternehmensanleihen haben sich in den letzten Monaten leicht eingeengt. Die Ausfallraten sind tief und leicht steigend, die Bilanzen der Unternehmen weiterhin solide. Eine Verschlechterung der Kreditkennzahlen zeichnet sich ab. In Erwartung einer konjunkturellen Abschwächung notieren die Kreditaufschläge zu tief. Die höheren Refinanzierungskosten treffen Unternehmen aus dem High Yield-Bereich ungleich stärker. Wir behalten das leichte Übergewicht bei den Obligationen bei. Kreditrisiken bleiben untergewichtet.

Die Sorglosigkeit an den

Aktienmärkten hält weiter an. Insbesondere in den USA werden schlechter als erwartete Konjunkturdaten von den Aktienmärkten aktuell als «Good News» aufgenommen, da sie die Wahrscheinlichkeit einer weiteren Zinserhöhung im September reduzieren. Eine Momentaufnahme – denn schlechtere Konjunkturdaten wirken sich negativ auf die Unternehmensgewinne aus. Aktuell zeigen diese eine starke Resilienz. Jedoch bergen die hohen Gewinnerwartungen für 2024 ein gewisses Enttäuschungspotenzial. Insbesondere qualitativ hochwertige Wachstumsaktien haben mittlerweile ein erhöhtes Bewertungsniveau erreicht. Mögliche Kurskatalysatoren sind die verbesserte Marktbreite, ein schneller als erwarteter Inflationsrückgang sowie Zinssenkungen. Zu favorisieren sind Unternehmen mit einem robusten Geschäftsmodell, Preissetzungsmacht und einer angemessenen Bewertung. Das fundamentale Umfeld sowie unser Basisszenario sprechen weiterhin für eine leicht defensive Positionierung. Zur Vorsicht mahnen aus unserer Sicht die strukturelle Schwäche sowie die verschlechterte Stimmung in China. Aus relativer Sicht ist das Momentum in den Schwellenländern und insbesondere in China negativ. Wir reduzieren daher die Quote Aktien Schwellenländer zu Gunsten von Aktien Welt.

Das Volumen im Bereich der

Immobilien Schweiz bleibt tief und die Zurückhaltung bei den Marktteilnehmern ist spürbar. Bewertungsanpassungen, welche bisher erst auf Stufe der Agios erfolgt sind, erachten wir als mögliche Spielverderber. Aktuell befinden sich die Bewertungsaufschläge (sog. Agios) unterhalb des langjährigen Durchschnitts. Das höhere Zinsniveau ist mittlerweile eingepreist. Der Zinspfad bleibt der entscheidende Faktor für die weitere Entwicklung der Immobilienfonds. Die Zinsen beeinflussen die relative Ausschüttungsrendite und damit die Attraktivität der Anlageklasse. Wir halten an der Neutralgewichtung der Immobilien fest.

Politische Unsicherheiten haben die Nachfrage nach

Gold zuletzt ansteigen lassen – damit stützt die Nachfrage am physischen Markt das Edelmetall. Auf der anderen Seite lässt der steigende US-Realzins die Goldnachfrage bei ETF’s einbrechen. Die Opportunitätskosten für das Halten von Gold (beispielsweise kein Zins im Vergleich zu anderen Anlagen) sind deutlich angestiegen. Die fundamentale Bewertung von Gold ist unserer Meinung nach zu hoch, weshalb wir aktuell das Abwärtsrisiko höher einschätzen als das Aufwärtspotenzial. Wir reduzieren daher die Goldquote und sind neu untergewichtet. Die zusätzliche Liquidität halten wir in Geldmarkt USD.

Aktuelle Positionierung

Wir behalten die leicht defensive Positionierung bei. Obligationen bleiben übergewichtet, wobei globale Staatsanleihen übergewichtet, Hochzinsanleihen untergewichtet sind. Bei den Aktien reduzieren wir die Quote an Aktien Schwellenländern und erhöhen die globale Aktienquote leicht. Immobilien bleiben neutral gewichtet, während wir auf der Goldseite ein Untergewicht umsetzen und im Gegenzug Geldmarkt USD aufbauen.