«Wir erwarten weiterhin eine sanfte Landung in den USA.»

Daniel Lüchinger, Chief Investment Officer, erklärt im Interview mit Gabriela Conrad-Alig, Head Investment Communications, welche Chancen sich im aktuellen Umfeld ergeben und wie sich die GKB anlageseitig positioniert für die kommenden Monate.

Auf einen Blick

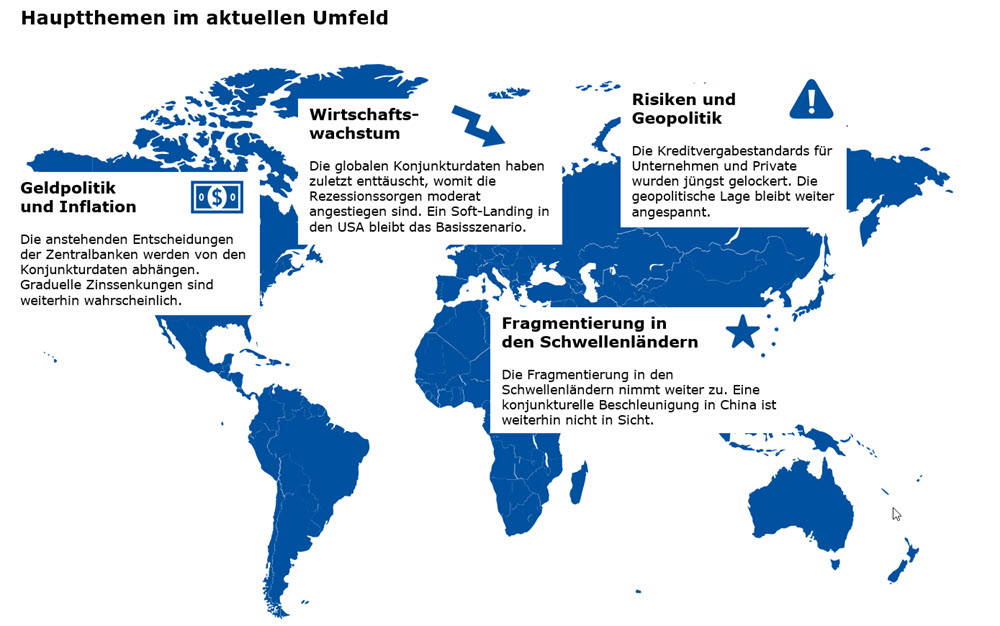

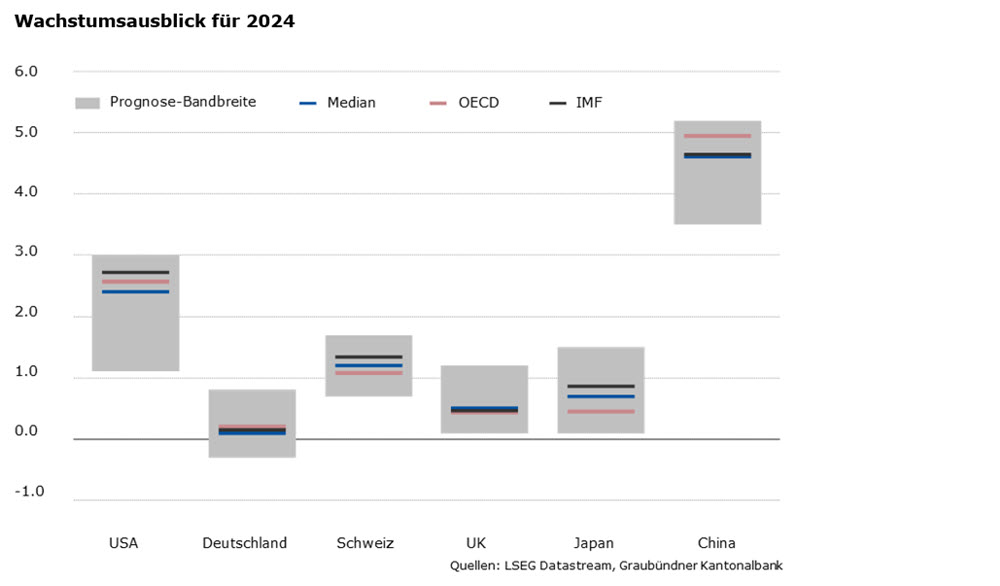

Die globalen Konjunkturdaten haben zuletzt enttäuscht, womit die Rezessionssorgen moderat angestiegen sind. Ein «Soft Landing» in den USA bleibt das Basisszenario. Die US-Wirtschaft überraschte zuletzt eher auf der positiven Seite, während in der Eurozone (und insbesondere in Deutschland) die Wirtschaftsentwicklung schwach bleibt. Aktuell stehen insbesondere die Zinsentscheide der Notenbanken im Fokus – dabei geht es weniger um die Frage, ob die Zinsen gesenkt werden, sondern eher um das Ausmass der Zinsschritte. Die Entscheidungen der Notenbanken werden von den Konjunkturdaten abhängen. Graduelle Zinssenkungen sind weiterhin zu erwarten.

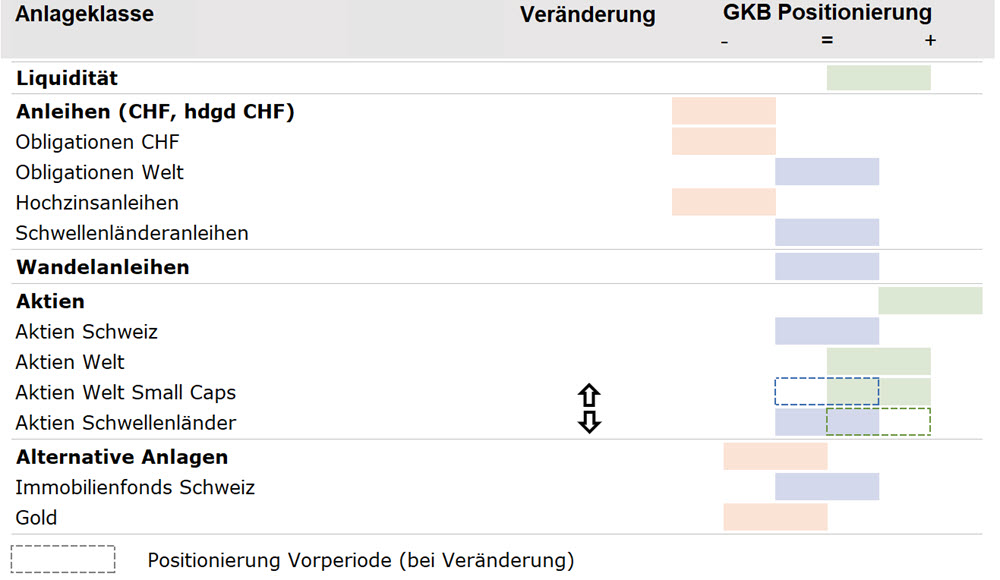

Nach wie vor sehen wir bei Aktien mehr Chancen als bei Obligationen und bleiben daher bei Aktien übergewichtet, bei Obligationen weiterhin untergewichtet. Innerhalb der Aktienquote erhöhen wir die Position an Small Caps Global (Aktien von kleinkapitalisierten Unternehmen) und reduzieren im Gegenzug die Quote an Schwellenländer-Aktien. Innerhalb der Alternativen Anlagen bleiben Immobilien Schweiz neutral gewichtet, Gold untergewichtet.

Aktuelle Lage

Nachdem die Konjunkturdaten im Sommer schwächer als erwartet ausgefallen sind, hat sich die Lage zuletzt stabilisiert. Schwach unterwegs ist nach wie vor der Industriesektor. Die Inflation ist weiter rückläufig und befindet sich in den meisten Regionen innerhalb oder nahe am gewünschten Zielwert der Notenbanken. Entsprechend haben die Notenbanken den Zinssenkungszyklus gestartet. Ein gradueller Rückgang der Leitzinsen stützt die Wirtschaftsentwicklung in naher Zukunft.

In den

USA haben schwache Daten zum Arbeitsmarkt die Rezessionssorgen erhöht. Diese haben sich aber rasch wieder verflüchtigt, weil sich die US-Wirtschaft und vor allem der Privatkonsum erneut als robust erwiesen haben. Aus Sicht der US-Notenbank Fed ist eine gewisse Abschwächung am Arbeitsmarkt durchaus erwünscht, damit sich der Preisdruck weiter abschwächt und die Inflation wieder auf den Zielwert von zwei Prozent zurückkehrt. Ausserdem verläuft die Abkühlung derzeit schrittweise. Die Chancen stehen somit gut, dass die Wachstumsverlangsamung in den USA in geordneten Bahnen verläuft und eine Rezession verhindert werden kann.

In der

Eurozone bleibt die wirtschaftliche Entwicklung schwach. Die Unterschiede innerhalb der Eurozone waren zuletzt gross. Deutschland bleibt in der Stagnation gefangen. Angesichts der schwachen Wachstumsdynamik zeigte sich der Arbeitsmarkt bisher robust. Die Arbeitslosigkeit liegt auf einem Allzeittief. Gleichzeitig hat sich das Lohnwachstum erhöht. Die Europäische Zentralbank (EZB) dürfte den Leitzins weiter senken.

In der

Schweiz überraschte die Wachstumsdynamik zuletzt positiv. Auch wenn wichtige Frühindikatoren wie das KOF-Konjunkturbarometer oder die Einkaufsmanagerindizes auf ein verhaltenes Wachstum in den kommenden Monaten hinweisen, erwarten wir eine solide Entwicklung der Wirtschaft.. Die globale Konjunkturabkühlung stellt klar das Hauptrisiko für die Schweizer Wirtschaft dar.

Nach einer Wachstumsverlangsamung im zweiten Quartal scheint sich in

China die wirtschaftliche Aktivität im Sommer stabilisiert zu haben. Die Belebung der Konsumausgaben und der Dienstleistungstätigkeit konnte die Verlangsamung der Investitionen und der Industrieproduktion weitgehend ausgleichen. Die Aktivitäten im Immobiliensektor bleiben indes schwach. Die Immobilienbranche schrumpfte im ersten Halbjahr 2024 deutlich. Die städtische Arbeitslosenquote ist weiter angestiegen. Generell haben die Wachstumsrisiken in den Schwellenländern in den letzten Wochen zugenommen. Zwar hatte die chinesische Notenbank zuletzt für einen Impuls gesorgt, indem sie wichtige Zinsen senkte und kommunizierte, dass Kreditnehmer bestehende Darlehen neu verhandeln können. Dies dürfte den Konsum stützen. Auf der anderen Seite lastet die global verhaltene Wachstumsdynamik auf den Exportaussichten der Schwellenländer.

GKB Einschätzung

Obligationen: Im September hat die Schweizerische Nationalbank den Leitzins zum dritten Mal in Folge um 25 Basispunkte auf 1.00 Prozent gesenkt. Die Inflationsraten sind zuletzt überraschend tief ausgefallen, was unter anderem auf den starken Schweizer Franken zurückzuführen ist. Infolgedessen haben die SNB-Ökonomen ihre Inflationsprognose deutlich gesenkt. Thomas Jordan, Präsident des SNB-Direktoriums, deutete zudem weitere Zinssenkungen an. Angesichts eines anhaltend starken Frankens rechnen wir mit einer weiteren Zinssenkung im Dezember. Die Europäische Zentralbank (EZB) hat an ihrer letzten Sitzung, wie erwartet, die Leitzinsen gesenkt. Der Einlagesatz liegt nun bei 3.50 Prozent. Die Kerninflationsrate notiert weiterhin über dem Notenbankziel von zwei Prozent und ist nur leicht rückläufig. In diesem Umfeld rechnen wir mit weiteren Zinssenkungen seitens der EZB, jedoch in moderatem Tempo. Die US-Notenbank Fed hat im September den Zinssenkungszyklus mit einem grossen Schritt von 50 Basispunkten gestartet. Das obere Band der Fed Funds Rate liegt neu bei 5.0 Prozent – damit verfügt die Fed auch nach der ersten Zinssenkung über das grösste Zinssenkungspotenzial der westlichen Notenbanken. Die Kreditaufschläge von Unternehmensanleihen notierten tief. Auch wenn die Aussichten positiv sind, ist bei diesem tiefen Niveau das Ertragspotenzial (Kredit) beschränkt. Wir bleiben bei Obligationen untergewichtet.

Aktien: Die im November 2023 gestartete Rally an den Aktienmärkten ist weiterhin intakt – aber im Spätsommer ins Stocken geraten. Die Marktteilnehmer bleiben zwar optimistisch, der Hype rund um Künstliche Intelligenz (KI) hat sich jedoch etwas abgeschwächt. Zudem sorgen geopolitische Unsicherheiten, Rezessionssorgen und die Wahlen in den USA für Nervosität. Die Kurskorrekturen zum Monatsbeginn sowohl im August als auch im September haben gezeigt, dass die Bäume nicht in den Himmel wachsen und Marktteilnehmer sensitiv auf Nachrichten aus Wirtschaft und Geldpolitik reagieren. Die Bedeutung von Makrodaten und Unternehmensgewinnen wird in den kommenden Monaten weiter zunehmen. Insgesamt bleibt das Umfeld für Aktien gut. Wir sehen mehr Chancen bei Aktien als bei Obligationen und halten die Aktienquote weiterhin übergewichtet. Aus taktischer Sicht (drei bis sechs Monate) erachten wir Small Caps als interessant: Von der geldpolitischen Lockerung und im Falle des «Soft Landing» der US-Wirtschaft sollten kleinkapitalisierte Unternehmen besonders profitieren. Aus diesem Grund erhöhen wir die Quote «Aktien Small Caps» von neutral auf ein Übergewicht. Auf der anderen Seite wird die Position an Emerging Markets Aktien auf neutral reduziert. Zwar sprechen die Wachstumsdynamik im Vergleich zu den Industrieländern, das erwartete Gewinnwachstum der Unternehmen und die attraktive Bewertung weiterhin für Schwellenländer; der negative relative Kurstrend, geopolitische Unsicherheiten sowie Chinas strukturelle Schwäche zeigen jedoch eine neutrale Positionierung an.

Immobilien: Schweizer Immobilien erzielten bis Mitte September eine erfreuliche Performance von rund 7 Prozent. Das verbesserte Zinsumfeld hat einige Immobilienfonds dazu bewogen, im Herbst Kapitalmarktransaktionen durchzuführen. Das wird in den nächsten Wochen dazu führen, dass die Kursavancen gegen oben gedeckelt sein dürften. Wir rechnen aber nicht mit einem grossen Druck auf die Preise. Das Umfeld für die Fonds hat sich mit den Zinssenkungen verbessert. Es darf auch dieses Jahr mit einem positiven Jahresendfinish gerechnet werden. Wir halten an der neutralen Positionierung fest.

Gold: Die Aussicht auf sinkende Zinsen in den USA verhalf in den vergangenen Wochen Gold zu weiteren Höhenflügen. Zusätzlich stützen die Zukäufe durch Zentralbanken ausserhalb der westlichen Länder, welche ihre nationalen Reserven aufstocken, den Preis. Sorgen um die geopolitische Lage, beispielsweise eine Zuspitzung im Gaza-Krieg oder im russischen Angriffskrieg gegen die Ukraine, lassen den Goldpreis ebenfalls steigen. Nicht zuletzt sorgen auch die Wahlen in den USA für eine gewisse Unsicherheit, von welcher das Edelmetall profitiert. Dennoch bleibt Gold überbewertet und Preisrückschläge sind nach der zuletzt sehr starken Preisentwicklung nicht ausgeschlossen. Im aktuellen Umfeld behalten wir das Untergewicht bei.

Aktuelle Positionierung

Nach wie vor sehen wir bei Aktien mehr Chancen als bei Obligationen und bleiben daher bei Aktien übergewichtet, bei Obligationen untergewichtet. Innerhalb der Aktienquote erhöhen wir die Position an Small Caps Global und reduzieren im Gegenzug die Quote an Schwellenländer-Aktien. Innerhalb der Alternativen Anlagen bleiben Immobilien Schweiz neutral gewichtet, Gold untergewichtet.