«Wir sehen aktuell Chancen bei Aktien.»

Daniel Lüchinger, Chief Investment Officer, erklärt im Interview mit Gabriela Conrad, Head Investment Communications, welche Chancen sich im aktuellen Umfeld ergeben und wie sich die GKB anlageseitig positioniert für die kommenden Monate.

Auf einen Blick

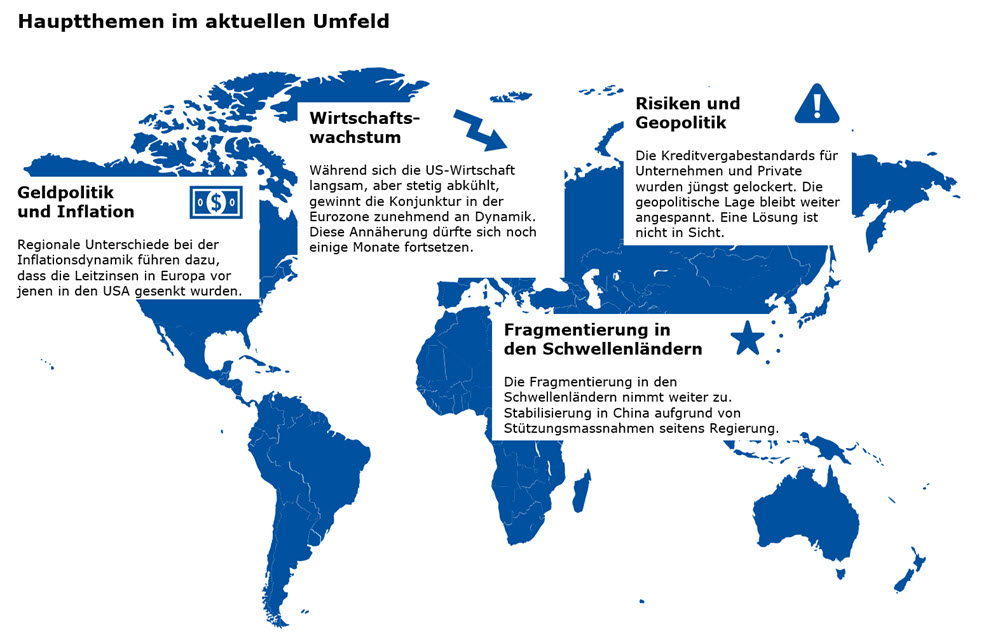

Das makroökonomische Umfeld bleibt weiterhin konstruktiv. Die meisten Volkswirtschaften legten im ersten Halbjahr 2024 stärker zu als erwartet, wenngleich auf tiefem Niveau. Dies gilt insbesondere für einzelne Länder aus der Eurozone sowie für die meisten Schwellenländer. Auf regionaler Ebene sticht vor allem die zunehmende Annäherung der US-Wirtschaft und jener in Europa ins Auge. Während die USA langsam an Fahrt verliert, gewinnt die konjunkturelle Erholung in der Eurozone zunehmend an Dynamik.

Wir sehen weiterhin mehr Potenzial bei Aktien als bei Obligationen. Nachdem wir in den GKB Strategien bereits im März die Aktienquote offensiver ausgestaltet hatten, haben wir im Mai weitere taktische Opportunitäten wahrgenommen und die Aktienquote leicht erhöht. Neu wird bei den GKB Premium-Mandaten in EUR die Quote an Obligationen EUR leicht zulasten von Liquidität erhöht. Auf CHF-Seite sehen wir aufgrund des tiefen Zinsniveaus wenig Gewinnpotenzial und verzichten auf die Erhöhung. Wir bleiben bei Obligationen untergewichtet und behalten das Übergewicht bei den Aktien bei.

Aktuelle Lage

Die Wachstumsdynamik bleibt insgesamt stabil und die konjunkturellen Bedingungen hellen sich auf globaler Ebene auf. Das Wirtschaftswachstum fällt im ersten Quartal 2024 in vielen Ländern besser aus als erwartet, bleibt aber unterdurchschnittlich. Relevante Vorlaufindikatoren zeigen eine Fortsetzung der globalen Erholung.

Wir beobachten ein anziehendes Wirtschaftswachstum auf globaler Ebene, sehen aber eine Abschwächungstendenz in den

USA. Die Konsumdynamik hat sich zuletzt verlangsamt. Unterstützende Faktoren wie beispielsweise überschüssige Ersparnisse verlieren an Kraft und Zahlungsrückstände nehmen zu. Zudem mehren sich am Arbeitsmarkt Hinweise auf eine Abkühlung.

Während sich die US-Wirtschaft langsam abkühlt, gewinnt die konjunkturelle Dynamik in der

Eurozone zunehmend an Fahrt. Mit 0.3 Prozent ist das Wachstum des Bruttoinlandprodukts (BIP) im ersten Quartal 2024 überraschend stark ausgefallen. Insbesondere erfreulich ist, dass Deutschland die Talsohle durchschritten hat. Die Vorlaufindikatoren deuten darauf hin, dass sich die Erholung in der Eurozone fortsetzen wird. Politische Unsicherheitsfaktoren bleiben die vorgezogenen Parlamentswahlen in Frankreich sowie die höheren Importzölle auf chinesische Elektroautos.

In der

Schweiz zeigt sich das Wachstum auf tiefem Niveau robust – jedoch mit wenig Elan. Echtzeitdaten signalisieren gar eine Abschwächung der Dynamik. Die Unternehmen schätzen die mangelnde globale Nachfrage zunehmend als problematisch ein. Wenn sich die Erholung in der Eurozone fortsetzt, dürfte sich dies positiv auf die Schweiz auswirken.

In

China dürfte der immer noch vorhandene Nachholbedarf zu einer leichten Beschleunigung des Wachstums führen, da im Herbst angekündigte Fiskalstimuli noch nicht vollständig alloziert sind. Die Produktion liegt weiterhin über der Nachfrage, die Überkapazitäten dürften weiter zunehmen. So stieg die Industrieproduktion zuletzt überraschend stark an, während die Detailhandelsumsätze und andere auf dem privaten Konsum basierende Daten weit hinter den Erwartungen zurückgeblieben sind. Die Schere zwischen investitionsgetriebenem Wachstum und schwachem Konsum bleibt somit weit geöffnet.

GKB Einschätzung

Die Schweizerische Nationalbank (SNB) hat im Juni den

Leitzins um 25 Basispunkte auf 1.25% gesenkt. Damit befindet sich dieser im neutralen Bereich, in dem die Wirtschaft weder stimuliert noch gebremst wird. Der Inflationsdruck hat nachgelassen und die politischen Unsicherheiten in Europa haben zu einer Aufwertung des Schweizer Frankens geführt, was die Währungshüter zu diesem Schritt bewog. Es ist damit zu rechnen, dass die USA im Herbst die Zinsen zum ersten Mal senken wird. Aufgrund der aktuellen Arbeitsmarkt- und Inflationsdaten ist die abwartende Haltung der US-Notenbank Fed gut begründet. Die Europäische Zentralbank (EZB) hat im Juni mit der ersten Zinssenkung in diesem Zyklus begonnen. Gleichzeitig haben die Währungshüter die Inflationsprognosen für 2025 und 2026 erhöht. Die Teuerung zeigte sich in den letzten Monaten hartnäckig auf erhöhtem Niveau. Bevor der EZB-Rat die Leitzinsen weiter senkt, muss er einen Fortschritt beim Rückgang der Inflation sehen. Daher erwarten wir in den nächsten Monaten keine Veränderung bei den Leitzinsen. Wir erwarten langsam rückläufige Inflationsraten in der Eurozone und den USA. Die Notenbanken nehmen eine abwartende Haltung ein, um mehr Evidenz für eine nachhaltig tiefere Teuerung zu erhalten. Wir bleiben bei Obligationen untergewichtet.

Die

Aktienmärkte erhielten in den letzten Wochen Unterstützung von robusten Konjunkturdaten, einer guten Berichtssaison sowie immer wieder aufflammender Hoffnung auf eine Zinswende in den USA. Die Erwartungen mit Blick auf die Geldpolitik der einzelnen Volkswirtschaften bleiben die Treiber auf regionaler Ebene. Insbesondere in den USA fand eine regelrechte Rekordjagd statt, welche von Technologie-Aktien angeführt wurde. Nach längerer Durststrecke haben Schweizer Aktien wieder Fahrt aufgenommen – der negative Trend aus relativer Sicht wurde beendet. Aufgrund der robusten Wirtschaft, tiefen Inflation und grossen Anzahl von qualitativ hochwertigen Unternehmen ist der Schweizer Aktienmarkt langfristig attraktiv. Aufgrund der relativen Stärke sehen wir nun auch auf kurze Frist eine gute Anlageopportunität. Die Kombination aus fundamentalen Daten und Markttechnik spricht für eine übergewichtete Aktienquote – wir behalten unser Übergewicht in Aktien bei.

Schweizer Immobilienfonds gerieten in den letzten Wochen leicht unter Druck. Erhöhte Kapitaltransaktionen (Kapitalerhöhungen bzw. Kotierungen) haben Fondsmanager im Vorfeld dazu veranlasst, sich von Anteilen zu trennen. Sobald die Transaktionen abgewickelt sind, rechnen wir wieder mit etwas höheren Preisen. Auf Jahresfrist sind die Immobilienfonds im Plus (+1.2 Prozent) und die durchschnittliche Ausschüttungsrendite liegt rund 2 Prozent höher gegenüber den 10-jährigen Eidgenossen.

Gold hat seinen Höhenflug vorerst beendet. Mitte Mai notierte das gelbe Edelmetall auf einem Rekordhoch von 2’425 US-Dollar. Seither korrigierte der Kurs und bewegt sich aktuell zwischen 2'300 und 2'400 US-Dollar. Anfang Juni gab es dazu noch zwei Nachrichten, die sich negativ auf den Goldpreis ausgewirkt haben. Zum einen wurde gemeldet, dass die chinesische Zentralbank im Mai kein Gold dazugekauft hat und zum anderen überraschte der starke Arbeitsmarktbericht aus den USA. In den letzten Monaten hat sich der Goldpreis zunehmend von den Fundamentaldaten gelöst. Denn gemessen an den Realzinsen ist der Goldpreis nach wie vor zu hoch. Schwelende geopolitische Unruhen und der weitere Zukauf von Zentralbanken ausserhalb der westlichen Länder halten den Preis hoch.

Aktuelle Positionierung

Wir sehen weiterhin mehr Potenzial bei Aktien als bei Obligationen. Nachdem wir in den GKB Strategien bereits im März die Aktienquote offensiver ausgestaltet hatten, wurden im Mai weitere taktische Opportunitäten wahrgenommen und die Aktienquote leicht erhöht. Zudem wurde die Position an High Yield-Bonds verkauft.

Neu wird bei den GKB Premium-Mandaten in EUR die Quote an Obligationen EUR leicht zulasten von Liquidität erhöht. Auf CHF-Seite sehen wir aufgrund des tiefen Zinsniveaus wenig Gewinnpotenzial und verzichten auf die Erhöhung. Das Untergewicht der Obligationenquote wird beibehalten. Die Aktienquote bleibt übergewichtet. Wir sind weiterhin bei Aktien Welt und Schwellenländer übergewichtet. Unsere Einschätzung von Aktien Schweiz hat sich verbessert, die neutrale Quote wird jedoch beibehalten. Bei den Immobilienfonds Schweiz bleiben wir neutral gewichtet, während Gold untergewichtet bleibt.